Manajemen Risiko Perusahaan: Kerangka Kerja, Elemen, dan Integrasi (Part 2)

Peran akuntan manajemen

Mengadopsi ERM adalah komitmen utama bagi sebuah organisasi. Implementasi yang sukses membutuhkan juara di tingkat C (CEO, CFO, pengontrol, kepala eksekutif audit, kepala petugas informasi) organisasi. Beberapa perusahaan telah menunjuk chief risk officer (CROs) atau membentuk komite risiko tingkat eksekutif, yang dapat melapor langsung ke komite audit dewan direksi, sehingga meningkatkan independensi dan kepentingan mereka. Inisiatif ERM mendapatkan momentum ketika sangat didukung oleh dewan direksi dan komite audit. Manajemen eksekutif tidak bisa hanya memulai proses dan kemudian beralih ke kegiatan lain. Hal terakhir yang dibutuhkan sebagian besar organisasi adalah mandat lain yang dipaksakan dari atas dan kemudian dibiarkan layu dan memudar. Jika implementasi ERM ingin berhasil, itu tidak dapat dilihat sebagai “program lain dari kantor pusat” atau “mode manajemen bulan ini.” Pendidikan dalam kerangka kerja ERM, bahasa risiko, dan nilai manajemen risiko proaktif merupakan keharusan untuk keberhasilan penyebaran ERM. Sistem Pengawasan 2006 “Laporan Eksekutif Keuangan tentang Manajemen Risiko” menunjukkan bahwa perusahaan merangkul konsep ERM tetapi terus mengalami kesulitan dengan implementasinya, mencatat bahwa 68% eksekutif keuangan mengatakan CEO mereka menempatkan penekanan yang lebih besar pada pengelolaan semua jenis risiko secara holistik. Survei ERM 2017 melaporkan bahwa 24% organisasi memiliki program ERM terintegrasi penuh pada tahun 2017 (naik dari 21% pada tahun 2013).

Penting bagi manajemen eksekutif untuk mengkomunikasikan bahwa ia memandang ERM sebagai komponen integral dari manajemen bisnis yang sehat. Menerapkan pendekatan manajemen risiko yang terintegrasi dan holistik di seluruh organisasi tidak diragukan lagi akan mempengaruhi peran beberapa wilayah kekuasaan yang terjerat dengan baik yang terlibat dalam manajemen risiko silo. Juara risiko dapat berpengaruh dalam mendapatkan penerimaan umum ERM. Adalah penting bahwa para eksekutif menetapkan nada di atas dengan menyerukan penyelarasan gambaran besar, tata kelola perusahaan yang kuat, dan program pendidikan risiko.

Akuntan manajemen dapat memberikan kontribusi besar untuk memindahkan organisasi dari manajemen risiko silo (atau tidak ada proses manajemen risiko yang berarti sama sekali) ke pendekatan yang terintegrasi dan holistik. Di era “baru” organisasi keuangan, dalam migrasi dari penghitung kekayaan ke membantu dalam penciptaan kekayaan (yaitu, mitra bisnis strategis independen), akuntan manajemen semakin diminta untuk melayani, jika tidak memimpin, tim lintas fungsi untuk menerapkan inisiatif penting di seluruh perusahaan. ERM memberikan banyak peluang bagi akuntan manajemen untuk membantu menerapkan proses yang disiplin dan sistematis untuk memaksimalkan nilai perusahaan. Beberapa kegiatan khusus dimana keterampilan dan kompetensi profesional akuntansi manajemen dapat berguna dalam implementasi ERM antara lain:

- Berfungsi sebagai juara untuk ERM, mendukung perubahan dari manajemen risiko dalam silo ke ERM;

- Membantu menyelesaikan konflik antara pendukung ERM dan pendekatan manajemen risiko tradisional;

- Mendidik orang lain dalam organisasi proses ERM;

- Memberikan keahlian kepada manajemen operasional tentang kerangka kerja dan proses ERM organisasi;

- Melayani di komite ERM yang lintas fungsi dan beragam;

- Membantu manajemen eksekutif dan operasional dalam menganalisis dan mengukur selera risiko organisasi dan toleransi risiko untuk masing-masing unit;

- Membantu pelaksanaan ERM dalam fungsi keuangan;

- Memberikan informasi kepada manajemen operasional untuk membantu identifikasi risiko;

- Melakukan studi pembandingan untuk digunakan dalam identifikasi risiko;

- Mengumpulkan informasi praktik terbaik tentang ERM;

- Membantu dalam mengukur dampak dan kemungkinan risiko individu pada peta risiko;

- Membantu dalam mengidentifikasi dan memperkirakan biaya dan manfaat dari berbagai alternatif mitigasi risiko, dan manajemen pelatih dalam menanggapi risiko;

- Merancang laporan untuk memantau risiko dan mengembangkan metrik keuangan dan nonfinansial untuk mengevaluasi efektivitas tindakan mitigasi risiko (pengobatan);

- Memberi saran kepada manajemen tentang mengintegrasikan ERM dengan balanced scorecard (BSC) dan proses penganggaran;

- Berpartisipasi dalam pengembangan rencana kelangsungan bisnis (manajemen krisis);

- Memberi nasihat tentang pengungkapan risiko dalam Formulir 10-K Komisi Sekuritas &Bursa AS (SEC) dan laporan tahunan;

- Berfungsi sebagai juara untuk tata kelola perusahaan yang kuat yang menggabungkan ERM;

- Melatih manajemen tentang nilai perluasan kepatuhan SOX 404 untuk mencakup ERM, termasuk pemilik proses bisnis dan fungsi operasional lainnya yang melakukan penilaian holistik terhadap risiko yang berdampak pada pencapaian tujuan bisnis mereka;

- Membantu organisasi melihat risiko disruptif yang dihadapi perusahaan dan bagaimana mereka terkait dengan model bisnis;

- Membantu organisasi melihat, memahami, dan mengelola risiko dalam inovasi, produk, dan strategi baru;

- Mengembangkan budaya yang kuat yang berkomitmen untuk sadar risiko dan mengelola risiko.

Setelah manajemen eksekutif memutuskan untuk mulai menerapkan ERM, adalah kepentingan pribadi akuntan manajemen yang tercerahkan untuk melakukan apa yang mereka bisa untuk menjaga proyek tetap berjalan. Implementasi ERM yang efektif memberikan konteks bagi akuntan manajemen untuk melakukan tugas dan tanggung jawab mereka mengetahui bahwa orang-orang di semua tingkatan organisasi menyadari risiko saat melakukan pekerjaan mereka dan bertanggung jawab atas bagaimana mereka mengelola risiko.

ERM Frameworks

ERM adalah bidang yang diterima dan berkembang secara global, dan, sebagai hasilnya, sejumlah kerangka kerja dan pernyataan risiko telah diterbitkan oleh organisasi profesional di seluruh dunia. Dua kerangka kerja yang dominan dan paling banyak digunakan telah diterbitkan oleh Organisasi Internasional untuk Standardisasi (ISO) dan COSO.

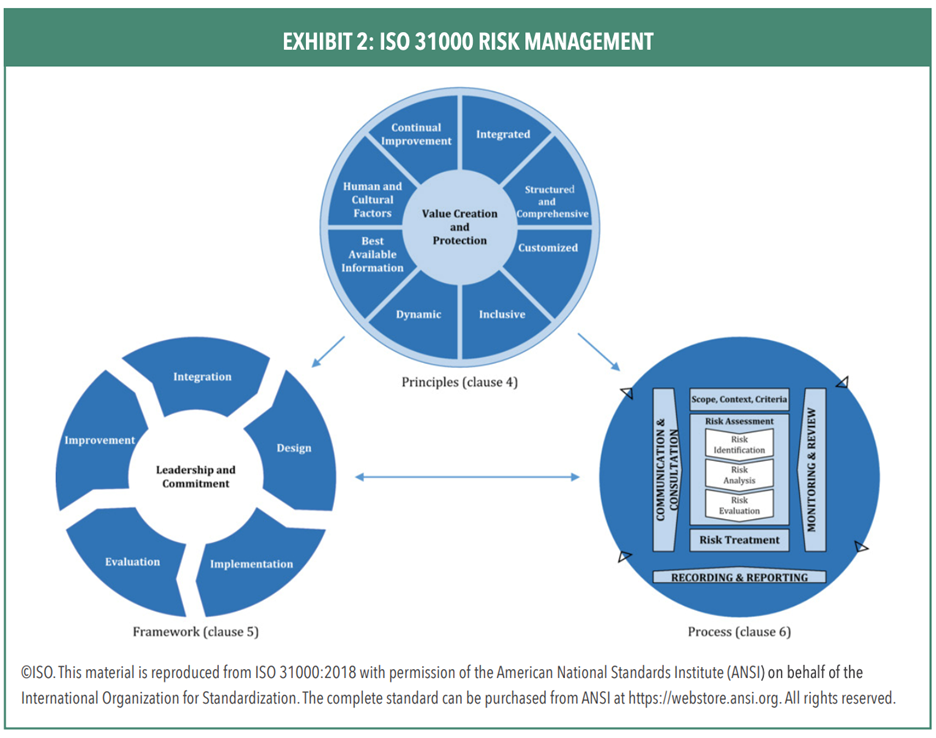

ISO 31000 Risk Management Principles and Guidelines

ISO mengeluarkan kerangka kerjanya pada tahun 2009. Perusahaan ini juga mengeluarkan dokumen standar pendukung yang disebut ISO 31010:2009 yang berfokus pada teknik penilaian risiko. ISO 31000 baru diterbitkan pada tahun 2018 (lihat Exhibit 2).

Panduan ISO dapat diterapkan ke organisasi mana pun dan didasarkan pada prinsip, kerangka kerja, dan proses. Panduan ini mencatat bahwa organisasi mungkin sudah memiliki beberapa komponen ini, tetapi kebutuhan tetap menyesuaikannya untuk memastikan risiko dikelola ketika menetapkan strategi dan mencapai tujuan, dan ketika membuat keputusan yang tepat. Proses manajemen risiko panduan ini meliputi komunikasi dan konsultasi, pemantauan dan peninjauan, pencatatan dan pelaporan, ruang lingkup dan konteks, penilaian risiko, dan perlakuan risiko. Prinsip-prinsipnya adalah karakteristik manajemen risiko yang efektif dan kerangka kerja ini dirancang untuk membantu organisasi mengintegrasikan manajemen risiko ke dalam fungsi atau kegiatan lain (mungkin yang sudah ada). Proses ini seharusnya diintegrasikan ke dalam praktik, kebijakan, dan sebagainya, dan menjadi bagian dari pengambilan keputusan. Proses ini berlaku untuk semua tingkatan organisasi (dari program hingga strategi). Proses ini juga dirancang untuk menjadi berulang dan untuk memperhitungkan pentingnya budaya di seluruh proses.

Referensi:

- American Institute of Certified Public Accountants (AICPA) and Canadian Institute of Chartered Accountants (CICA), Managing Risk in the New Economy, AICPA, New York, 2000.

- Augustine, N.R., “Managing the Crisis You Tried to Prevent,” Harvard Business Review, November-December 1995, pp. 147-158

- COSO, Enterprise Risk Management—Integrated Framework: Executive Summary, AICPA, New York, 2004

- Epstein, Marc J., and Adriana Rejc, Identifying, Measuring, and Managing Organizational Risks for Improved Performance, Society of Management Accountants of Canada and AICPA, 2005

- Image, 2022. Google Image.

- Institute of Chartered Accountants in England and Wales (ICAEW), No Surprises: The Case for Better Risk Reporting, ICAEW, London, 1999.