Pengantar Konsep Manajemen Resiko Di Bank Syariah

Sebelum kita mengenal konsep manajemen resiko yang ada di bank syariah, maka kita perlu mengetahui dahulu apa sebenarnya fungsi dari bank syariah tersebut dan mengapa bank syariah menjadi bank yang dianggap berbeda dengan bank konvensiomal ? maka perlu kita lihat bahwa fungsi mendasar dari bank syariah adalah untuk menyalurkan dana dari pihak yang memiliki kelebihan dana kepada pihak yang membutuhkan dana dengan mekanisme yang tidak bertentangan secara syariah Islam. Adapun kelebihan dana yang dimiliki oleh bank syariah disebut sebagai dana pihak ketiga yang berasal dari tabungan dan deposito yang biasanya disimpan dengan menggunakan akad wadiah yad al Amanah. Atau akad yang berupa titipan murni. Bank syariah, sebagai bank dengan karakteristik yang khusus diantaranya bisa memberikan pembiayaan untuk berbagai kredit dan atau pembiayaan yang tidak bisa dikerjakan oleh bank konvensional, seperti dengan menggunakan akad salam, yaitu akad untuk pembiayaan bahan-bahan pokok yang tidak bisa dikerjakan oleh bank konvensional membuat bank syariah memiliki posisi yang unik sebagai agent of development. Dalam rangka memberikan jaminan akan fungsi intermediasi yang dijalankan oleh bank syariah maka Lembaga pengawas perbankan di Indonesia menekankan akan pentingnya rasio aman akan FDR atau besaran dana bank syariah yang disalurkan untuk pembiayaan dengan besaran dana yang berhasil dihimpun oleh bank syariah tersebut. Rasio FDR menjadi penting karena keberhasilan bank syariah dalam menyalurkan pembiayaan tidak hanya dilihat dari segi jumlah alokasi besarnya pembiayaan, akan tetapi juga dilihat dari karakteristik akad yang dipergunakan dalam pembiayaan. Dari karakteristik pembiayaan yang sangat khas pada bank syariah tersebut maka menjadi menarik untuk dilihat bagaimana karakteristik dari manajemen resiko di dalam bank syariah itu sendiri.

Beragamnya karakteristik akad pembiayaan atau kontrak dari bank syariah menjadi salah satu perbedaan antara bank syariah dan juga bank konvensional dalam penyaluran kredit yang dilakukan oleh mereka. Kredit yang berlaku dalam bank konvensional dikatakan bahwa pihak bank berhak untuk meminta imbalan berupa bunga dalam bentuk tetap kepada para debitur. Imbalan tersebut tentunya adalah bunga yang dibebankan oleh bank kepada para debitur apapun yang menjadi kondisi dari debitur tersebut. Bahkam dalam rangka menjamin kembalinya modal plus bunga yang diberikan kepada debitur tersebut maka bank juga akan meminta jaminan dari pihak ketiga atas pinjama yang diberikan kepada debitur tersebut. Dengan cara yang dilakukan ini maka bank konvensional dalam kegiatan bisnisnya berusaha untuk mengurangi resko yang terjadi berkaitan dengan kemungkinan kredit macet. Termasuk resiko terjadinya moral hazard yang dilakukan oleh debitur berkaitan dengan penyampaian laporan keuangan yang salah oleh debitur kepada kreditur. Satu-satunya factor resiko yang bisa muncul dan membuyarkan harapan dari bank konvensional adalah resiko gagal bayar yang bisa dihadapi oleh debitur.

Hal ini sulit diterapkan secara mudah di dalam pembiayaan bank syariah. Pertama adalah dalam muamalah berbasis syariah tidak diperkenankan adanya konsep tambahan manfaat ataupun keuntungan yang dijadikan sebagai bagian dari persyaratan dalam hutang piutang. Dalam syariah Islam, konsep hutang yang berlaku adalah sejumlah nilai nominal dari hutang tersebut yang diterima dan sejumlah itu pula yang akan dikembalikan. Selain itu pula, jenis akad pembiayaan yang ada dalam bank syariah juga jauh beragam dibandingkan dengan akad yang ada pada bank konvensional. Akad-akad pembiayaan yang ada pada bank syariah adalah akad qardhul hassan, akad murabahah, akad salam, akad ijarah, akad mudharabah, akad musharakah dan juga akad muzaraah. Secara umum dari berbagai akad tersebut dapat dibagi dua yaitu yang berbasis kerja sama dan juga yang berbasis jual beli. Dengan begitu terdapat ragam resiko pembiayaan di dalam bank syariah

Ragam resiko pembiayaan di dalam bank syariah

Yang dimaksudkan dengan resiko pembiayan lebih sering diarahkan pada resiko gagal bayar yang dihadapi oleh debitur. Hal ini mengarah pada potensi kerugian yang dihadapi oleh bank syariah Ketika menghadapi macetnya pembiayaan yang diberikan. Dalam bank syariah, resiko ini bisa terjadi pada akad yang berbasis qardhul hassan atau pinjaman kebajikan dan juga jual beli salam. Mrngapa ? karena kedua akad ini menggunakan skema akad yang berbasis hutang. Pihak nasabah yang menggunakan akad ini harus melakukan pembayaran kepada bank syariah sesuai dengan jangka waktu pembayaran yang telah disepakati antara pihak bank syariah dengan nasabah. Bila pihak nasabah pembiayaan tidak bisa melunasi kewajibannya maka ia dianggap gagal dalam melakukan pembayaran dan juga gagal dalam membayar cicilan pokok serta juga porsi keuntungan. Hal ini berbeda dengan akad-akad yang berbasis kerja sama atau syirkah. Yaitu seperti akad musharakah, mudharabah dan juga muzaraah untuk akad kerja sama yang berbasis produk -roduk pertanian. Dalam akad-akad ini pihak debitur tidak diberikan kewajiban untuk mengembalikan modal yang diterima oleh mereka kepada pihak bank syariah. Termasuk dalam hal ini adalah juga tidak ada satu keharusan untuk memberikan bagian keuntungan yang didapatkan dari hasil usaha berdasarkan nisbah yang telah disepakati antara bank syariah dengan nasabah pembiayaan akad-akad ini. Ini akan sangat tergantung pada realisasi hasil bisnis yang telah didapatkan oleh pihak debitur. Hal itu membuat jenis resiko pembiayaan yang ada pada akad berbasis syirkah menjadi jaub lebih tinggi dibandingkan akad yang berbasis hutang dan jual beli. Hal ini terbukti dengan adanya PBI No 13 tahun 2011 yang menaikkan resiko pembiayaan dari akad-akad berbasis kerja sama ke dalam resiko akad pada kelompok investasi.

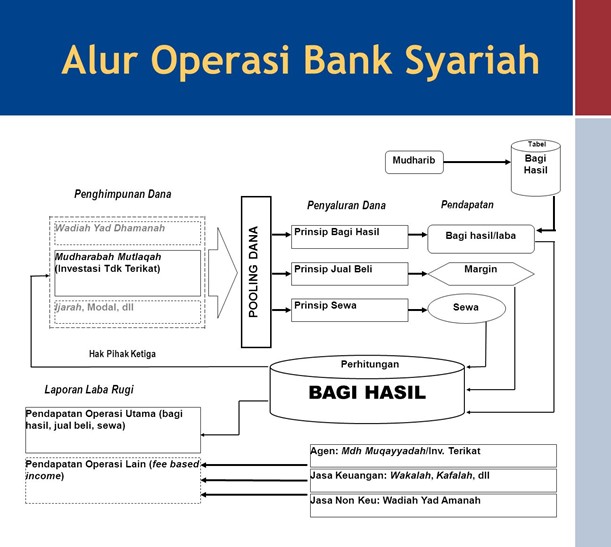

Untuk lebih memahami ragam resiko pembiayaan di bank syariah, kita lihat skema proses bisnis pembiayaan di bank syariah :

Gambar : Alur Operasional dan Bisnis bank syariah

Dari gambar tersebut terlihat bahwa pembiayaan yang diberikan oleh bank syariah adalah beragam. Karena itu terdapat ragam manajemen resiko dalam pembiayaan di bank syariah. Akan sangat tergantung pada akad yang dilakukan oleh bank syariah tersebut. Apa saja resiko pembiayan dari bank syariah ? lihat tulisam berikutnya.

Referensi :

- Bank Indonesia ( 2007 ), “ Peraturan Bank Indonesia Nomor 11/33/PBI/2009 tentang Pelaksanaan Good Corporate Governance Bagi Bank Umum Syariah dan Unit Usaha Syariah. www.bi.go.id.

- Bank Indonesia, ( 2011 ), Peraturan Bank Indonesia Nomor 13/23/PBI/2011 Tentang Penerapan Manajemen Resiko Bagi Bank Umum Syariah dan Unit Usaha Syariah, www.bi.go.id

Image Sources: Google Images