Pajak e-Commerce Online Marketplace

Pajak e-Commerce Online Marketplace

Direktur Jenderal Pajak dalam Surat Edaran Nomor SE/62/PJ/2013 tentang Penegasan Ketentuan Perpajakan Atas Transaksi e-Commerce menegaskan tidak ada perbedaan perlakuan perpajakan antara transaksi ecommerce dan transaksi perdagangan dan/atau jasa lainnya.

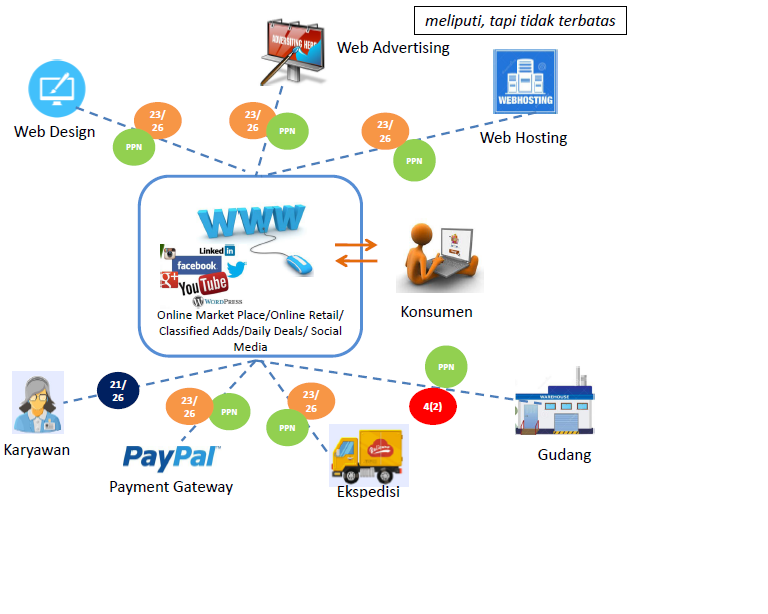

Berdasarkan proses bisnis dan revenue model, maka transaksi e-commerce terbagi atas empat model bisnis e-commerce, yaitu online marketplace, classified ads, daily deals dan online retail.

|

SURAT EDARAN

NOMOR: SE-62/PJ/2013 TENTANG

PENEGASAN KETENTUAN PERPAJAKAN ATAS TRANSAKSI E-COMMERCE

DIREKTUR JENDERAL PAJAK

|

||||

| A. | Umum | |||

| Perkembangan teknologi informasi dan komunikasi telah menyebabkan transformasi model dan strategi bisnis yang perlu ditegaskan aspek perpajakannya. Pada prinsipnya, transaksi perdagangan barang dan/atau jasa melalui sistem elektronik, yang selanjutnya disebut e-commerce sama dengan transaksi perdagangan barang dan/atau jasa lainnya, tetapi berbeda dalam hal cara atau alat yang digunakan. Oleh karena itu, tidak ada perbedaan perlakuan perpajakan antara transaksi e-commerce dan transaksi perdagangan barang dan/atau jasa lainnya. | ||||

| B. | Maksud dan Tujuan | |||

| Surat Edaran Direktur Jenderal Pajak ini disusun dalam rangka mewujudkan keseragaman dalam memahami aspek perpajakan atas transaksi e-commerce yang bertujuan untuk mengoptimalkan potensi penerimaan pajak dari transaksi e-commerce sesuai dengan ketentuan peraturan perundang-undangan perpajakan. | ||||

| C. | Ruang Lingkup | |||

| Dalam Surat Edaran Direktur Jenderal Pajak ini diberikan penegasan mengenai aspek Ketentuan Umum dan Tata Cara Perpajakan, Pajak Penghasilan, dan Pajak Pertambahan Nilai dan Pajak Penjualan atas Barang Mewah atas transaksi e-commerce. | ||||

| D. | Dasar | |||

| 1. | Undang-Undang Nomor 6 Tahun 1983 tentang Ketentuan Umum dan Tata Cara Perpajakan sebagaimana telah beberapa kali diubah terakhir dengan Undang- Undang Nomor 16 Tahun 2009 dan peraturan pelaksanaannya. | |||

| 2. | Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan sebagaimana telah beberapa kali diubah terakhir dengan Undang-Undang Nomor 36 Tahun 2008 dan peraturan pelaksanaannya. | |||

| 3. | Undang-Undang Nomor 8 Tahun 1983 tentang Pajak Pertambahan Nilai Barang dan Jasa dan Pajak Penjualan Atas Barang Mewah sebagaimana telah beberapa kali diubah terakhir dengan Undang-Undang Nomor 42 Tahun 2009 dan peraturan pelaksanaannya. | |||

| E. | Definisi | |||

| 1. | Undang-Undang Ketentuan Umum dan Tata Cara Perpajakan adalah Undang- Undang Nomor 6 Tahun 1983 tentang Ketentuan Umum dan Tata Cara Perpajakan sebagaimana telah beberapa kali diubah terakhir dengan Undang-Undang Nomor 16 Tahun 2009. | |||

| 2. | Undang-Undang Pajak Penghasilan adalah Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan sebagaimana telah beberapa kali diubah terakhir dengan Undang-Undang Nomor 36 Tahun 2008. | |||

| 3. | Undang-Undang Pajak Pertambahan Nilai adalah Undang-Undang Nomor 8 Tahun 1983 tentang Pajak Pertambahan Nilai Barang dan Jasa dan Pajak Penjualan Atas Barang Mewah sebagaimana telah beberapa kali diubah terakhir dengan Undang- Undang Nomor 42 Tahun 2009. | |||

| 4. | E-commerce adalah perdagangan barang dan/atau jasa yang dilakukan oleh pelaku usaha dan konsumen melalui sistem elektronik. | |||

| F. | Jenis informasi penegakan hukum perpajakan yang dapat dipublikasikan terdiri dari: | |||

| Ketentuan dalam Undang-Undang Ketentuan Umum dan Tata Cara Perpajakan dan peraturan pelaksanaannya juga berlaku bagi Wajib Pajak yang melakukan transaksi e-commerce. Ketentuan tersebut antara lain: | ||||

| 1. | Wajib Pajak adalah orang pribadi atau badan, meliputi pembayar pajak, pemotong pajak, dan pemungut pajak, yang mempunyai hak dan kewajiban perpajakan sesuai dengan ketentuan peraturan perundang-undangan perpajakan. | |||

| 2. | Setiap Wajib Pajak yang telah memenuhi persyaratan subjektif dan objektif sesuai dengan ketentuan peraturan perundang-undangan perpajakan, wajib mendaftarkan diri pada kantor Direktorat Jenderal Pajak yang wilayah kerjanya meliputi tempat tinggal atau tempat kedudukan Wajib Pajak dan kepadanya diberikan Nomor Pokok Wajib Pajak. | |||

| 3. | Setiap Wajib Pajak sebagai Pengusaha yang dikenai pajak berdasarkan Undang-Undang Pajak Pertambahan Nilai, wajib melaporkan usahanya pada kantor Direktorat Jenderal Pajak yang wilayah kerjanya meliputi tempat tinggal atau tempat kedudukan Pengusaha, dan tempat kegiatan usaha dilakukan untuk dikukuhkan menjadi Pengusaha Kena Pajak. | |||

| 4. | Direktur Jenderal Pajak menerbitkan Nomor Pokok Wajib Pajak dan/atau mengukuhkan Pengusaha Kena Pajak secara jabatan apabila Wajib Pajak atau Pengusaha Kena Pajak tidak melaksanakan kewajibannya sebagaimana dimaksud pada angka 2 dan/atau angka 3. | |||

| 5. | Wajib Pajak orang pribadi yang melakukan kegiatan usaha atau pekerjaan bebas dan Wajib Pajak badan di Indonesia wajib menyelenggarakan pembukuan. Khusus bagi Wajib Pajak orang pribadi yang melakukan kegiatan usaha atau pekerjaan bebas yang sesuai dengan ketentuan peraturan perundang-undangan perpajakan diperbolehkan menghitung penghasilan neto dengan menggunakan Norma Penghitungan Penghasilan Neto dan Wajib Pajak orang pribadi yang tidak melakukan kegiatan usaha atau pekerjaan bebas, tidak wajib menyelenggarakan pembukuan, tetapi wajib melakukan pencatatan. | |||

| 6. | Setiap Wajib Pajak wajib mengisi Surat Pemberitahuan dengan benar, lengkap, dan jelas, dalam bahasa Indonesia dengan menggunakan hurut Latin, angka Arab, satuan mata uang Rupiah, dan menandatangani serta menyampaikan Surat Pemberitahuan ke kantor Direktorat Jenderal Pajak tempat Wajib Pajak terdaftar atau dikukuhkan atau tempat lain yang ditetapkan oleh Direktur Jenderal Pajak. | |||

| 7. | Wajib Pajak dapat melakukan pembetulan Surat Pemberitahuan sepanjang belum dilakukan verifikasi dalam rangka penerbitan surat ketetapan pajak, pemeriksaan, atau pemeriksaan bukti permulaan. | |||

| 8. | Direktur Jenderal Pajak berwenang melakukan pemeriksaan untuk menguji kepatuhan pemenuhan kewajiban perpajakan Wajib Pajak dan untuk tujuan lain dalam rangka melaksanakan ketentuan peraturan perundang-undangan perpajakan. | |||

| 9. | Wajib Pajak dapat mengajukan keberatan kepada Direktur Jenderal Pajak atas suatu surat ketetapan pajak atau pemotongan atau pemungutan pajak paling lama 3 (tiga) bulan sejak tanggal dikirim surat ketetapan pajak atau tanggal pemotongan atau pemungutan pajak. | |||

| 10. | Wajib Pajak dengan kriteria tertentu atau dengan persyaratan tertentu yang mengajukan permohonan pengembalian kelebihan pembayaran pajak kepada Direktur Jenderal Pajak, diterbitkan Surat Keputusan Pengembalian Pendahuluan Kelebihan Pajak paling lama 3 (tiga) bulan sejak permohonan diterima secara lengkap untuk Pajak Penghasilan dan paling lama 1 (satu) bulan sejak permohonan diterima secara lengkap untuk Pajak Pertambahan Nilai. | |||

| 11. | Setiap orang yang dengan sengaja tidak mendaftarkan diri untuk diberikan Nomor Pokok Wajib Pajak atau tidak melaporkan usahanya untuk dikukuhkan sebagai Pengusaha Kena Pajak sehingga dapat menimbulkan kerugian pada pendapatan negara dipidana penjara paling singkat 6 (enam) bulan dan paling lama 6 (enam) tahun dan denda paling sedikit 2 (dua) kali dan paling banyak 4 (empat) kali jumlah pajak terutang yang tidak atau kurang dibayar. | |||

| G. | Ketentuan Pajak atas Penghasilan yang Diterima atau Diperoleh dari Transaksi E-commerce | |||

| Ketentuan dalam Undang-Undang Pajak Penghasilan dan peraturan pelaksanaannya juga berlaku bagi Wajib Pajak yang melakukan transaksi e-commerce. Ketentuan tersebut antara lain: | ||||

| 1. | Objek pajak adalah penghasilan, yaitu setiap tambahan kemampuan ekonomis yang diterima atau diperoleh Wajib Pajak, baik yang berasal dari Indonesia maupun dari luar Indonesia, yang dapat dipakai untuk konsumsi atau untuk menambah kekayaan Wajib Pajak yang bersangkutan, dengan nama dan dalam bentuk apa pun, antara lain tapi tidak terbatas pada: | |||

| a. | penghasilan dari pekerjaan dalam hubungan kerja dan pekerjaan bebas; | |||

| b. | penghasilan dari usaha dan kegiatan; | |||

| c. | penghasilan dari modal, yang berupa harta gerak ataupun harta tak gerak, seperti bunga, dividen, royalti, sewa, dan keuntungan penjualan harta atau hak yang tidak dipergunakan untuk usaha; dan | |||

| d. | penghasilan lain-lain. | |||

| 2. | Besarnya Penghasilan Kena Pajak bagi Wajib Pajak dalam negeri dan bentuk usaha tetap, ditentukan berdasarkan penghasilan bruto dikurangi biaya untuk mendapatkan, menagih, dan memelihara penghasilan serta untuk Wajib Pajak orang pribadi dikurangi dengan Penghasilan Tidak Kena Pajak, sedangkan biaya yang tidak boleh dikurangkan adalah biaya-biaya sebagaimana dimaksud dalam Pasal 9 Undang-Undang Pajak Penghasilan. | |||

| 3. | Atas objek pajak sebagaimana di maksud dalam angka 1, pelunasan Pajak Penghasilan dapat dilakukan melalui penyetoran sendiri, yaitu sesuai dengan ketentuan sebagaimana dimaksud dalam Pasal 4 ayat (2), Pasal 15, Pasal 25, dan/atau Pasal 29 Undang-Undang Pajak Penghasilan, atau melalui mekanisme pemotongan/pemungutan, yaitu sesuai dengan ketentuan Pasal 4 ayat (2), Pasal 15, Pasal 21, Pasal 22, Pasal 23, dan/atau Pasal 26 Undang-Undang Pajak Penghasilan. | |||

| 4. | Dalam hal penghasilan dikenai Pajak Penghasilan yang bersifat final berdasarkan ketentuan peraturan perundang-undangan di bidang perpajakan, atas penghasilan tersebut dikenai Pajak Penghasilan berdasarkan ketentuan peraturan perundang-undangan di bidang perpajakan tersebut. | |||

| H. | Ketentuan Pajak Pertambahan Nilai dan Pajak Penjualan atas Barang Mewah atas Transaksi E-commerce | |||

| Ketentuan dalam Undang-Undang Pajak Pertambahan Nilai dan peraturan pelaksanaannya juga berlaku bagi Wajib Pajak yang melakukan transaksi e-commerce. Ketentuan tersebut antara lain: |

||||

| 1. | Pengusaha yang melakukan penyerahan sebagaimana dimaksud dalam Pasal 4 ayat (1) huruf a, huruf c, huruf f, huruf g, dan/atau huruf h Undang-Undang Pajak Pertambahan Nilai, kecuali pengusaha kecil yang batasannya ditetapkan oleh Menteri Keuangan, wajib melaporkan usahanya untuk dikukuhkan sebagai Pengusaha Kena Pajak. Pengusaha yang sejak semula bermaksud melakukan penyerahan sebagaimana dimaksud dalam Pasal 4 ayat (1) huruf a, huruf c, huruf f, huruf g, dan/atau huruf h Undang-Undang Pajak Pertambahan Nilai dapat melaporkan usahanya untuk dikukuhkan sebagai Pengusaha Kena Pajak. Pengusaha yang sudah dikukuhkan sebagai Pengusaha Kena Pajak wajib memungut, menyetor, dan melaporkan Pajak Pertambahan Nilai atau Pajak Pertambahan Nilai dan Pajak Penjualan atas Barang Mewah yang terutang. Penyetoran Pajak Pertambahan Nilai oleh Pengusaha Kena Pajak harus dilakukan paling lama akhir bulan berikutnya setelah berakhirnya Masa Pajak dan sebelum Surat Pemberitahuan Masa Pajak Pertambahan Nilai disampaikan. Surat Pemberitahuan Masa Pajak Pertambahan Nilai disampaikan paling lama akhir bulan berikutnya setelah berakhirnya Masa Pajak. |

|||

| 2. | Objek Pajak Pertambahan Nilai atau objek Pajak Pertambahan Nilai dan Pajak Penjualan atas Barang Mewah | |||

| a. | Pajak Pertambahan Nilai dikenakan atas: | |||

| 1) | penyerahan Barang Kena Pajak dan/atau penyerahan Jasa Kena Pajak di dalam Daerah Pabean yang dilakukan oleh pengusaha yang telah dikukuhkan menjadi Pengusaha Kena Pajak maupun pengusaha yang seharusnya dikukuhkan menjadi Pengusaha Kena Pajak tetapi belum dikukuhkan; | |||

| 2) | impor Barang Kena Pajak; | |||

| 3) | pemanfaatan Barang Kena Pajak Tidak Berwujud dan/atau pemanfaatan Jasa Kena Pajak dari luar Daerah Pabean di dalam Daerah Pabean; dan | |||

| 4) | ekspor Barang Kena Pajak Berwujud, ekspor Barang Kena Pajak Tidak Berwujud, dan/atau ekspor Jasa Kena Pajak oleh Pengusaha Kena Pajak. | |||

| b. | Di samping pengenaan Pajak Pertambahan Nilai sebagaimana dimaksud pada huruf a, dikenai juga Pajak Penjualan atas Barang Mewah terhadap: | |||

| 1) | penyerahan Barang Kena Pajak yang tergolong mewah yang dilakukan oleh Pengusaha yang menghasilkan barang tersebut di dalam Daerah Pabean dalam kegiatan usaha atau pekerjaannya; dan | |||

| 2) | impor Barang Kena Pajak yang tergolong mewah. | |||

| 3. | Jenis barang dan/atau jenis jasa yang tidak dikenai Pajak Pertambahan Nilai adalah sebagaimana diatur dalam Pasal 4A Undang-Undang Pajak Pertambahan Nilai. | |||

| 4. | Dasar Pengenaan Pajak adalah jumlah Harga Jual, Penggantian, Nilai Impor, Nilai Ekspor, atau Nilai Lain yang dipakai sebagai dasar untuk menghitung pajak yang terutang. | |||

| a. | Harga Jual adalah nilai berupa uang, termasuk semua biaya yang diminta atau seharusnya diminta oleh penjual karena penyerahan Barang Kena Pajak, tidak termasuk Pajak Pertambahan Nilai yang dipungut menurut Undang-Undang Pajak Pertambahan Nilai dan potongan harga yang dicantumkan dalam Faktur Pajak. | |||

| b. | Penggantian adalah nilai berupa uang, termasuk semua biaya yang diminta atau seharusnya diminta oleh pengusaha karena penyerahan Jasa Kena Pajak, ekspor Jasa Kena Pajak, atau ekspor Barang Kena Pajak Tidak Berwujud, tetapi tidak termasuk Pajak Pertambahan Nilai yang dipungut menurut Undang-Undang Pajak Pertambahan Nilai dan potongan harga yang dicantumkan dalam Faktur Pajak atau nilai berupa uang yang dibayar atau seharusnya dibayar oleh Penerima Jasa karena pemanfaatan Jasa Kena Pajak dan/atau oleh penerima manfaat Barang Kena Pajak Tidak Berwujud karena pemanfaatan Barang Kena Pajak Tidak Berwujud dari luar Daerah Pabean di dalam Daerah Pabean. | |||

| c. | Nilai Impor adalah nilai berupa uang yang menjadi dasar penghitungan bea masuk ditambah pungutan berdasarkan ketentuan dalam peraturan perundang-undangan yang mengatur mengenai kepabeanan dan cukai untuk impor Barang Kena Pajak, tidak termasuk Pajak Pertambahan Nilai dan Pajak Penjualan atas Barang Mewah yang dipungut menurut Undang-Undang Pajak Pertambahan Nilai. | |||

| d. | Nilai Ekspor adalah nilai berupa uang, termasuk semua biaya yang diminta atau seharusnya diminta oleh eksportir. | |||

| e. | Nilai Lain adalah nilai berupa uang yang ditetapkan sebagai Dasar Pengenaan Pajak. Ketentuan mengenai Nilai Lain diatur dengan atau berdasarkan Peraturan Menteri Keuangan. | |||

| 5. | Saat dan tempat terutang Pajak Pertambahan Nilai. | |||

| a. | Terutangnya Pajak Pertambahan Nilai terjadi pada saat: | |||

| 1) | penyerahan Barang Kena Pajak dan/atau penyerahan Jasa Kena Pajak; | |||

| 2) | impor Barang Kena Pajak; | |||

| 3) | pemanfaatan Barang Kena Pajak Tidak Berwujud dan/atau pemanfaatan Jasa Kena Pajak dari luar Daerah Pabean; | |||

| 4) | ekspor Barang Kena Pajak Berwujud, ekspor Barang Kena Pajak Tidak Berwujud, dan/atau ekspor Jasa Kena Pajak; atau | |||

| 5) | pembayaran, dalam hal pembayaran diterima sebelum penyerahan Barang Kena Pajak atau sebelum penyerahan Jasa Kena Pajak atau dalam hal pembayaran dilakukan sebelum dimulainya pemanfaatan Barang Kena Pajak Tidak Berwujud atau Jasa Kena Pajak dari luar Daerah Pabean. | |||

| b. | Tempat Pajak Pertambahan Nilai terutang: | |||

| 1) | Pengusaha Kena Pajak yang melakukan penyerahan sebagaimana dimaksud dalam Pasal 4 ayat (1) huruf a, huruf c, huruf f, huruf g, dan/atau huruf h Undang-Undang Pajak Pertambahan Nilai terutang pajak di tempat tinggal atau tempat kedudukan dan/atau tempat kegiatan usaha dilakukan atau tempat lain selain tempat tinggal atau tempat kedudukan dan/atau tempat kegiatan usaha dilakukan yang diatur dengan Peraturan Direktur Jenderal Pajak. | |||

| 2) | Dalam hal impor, terutangnya pajak terjadi di tempat Barang Kena Pajak dimasukkan dan dipungut melalui Direktorat Jenderal Bea dan Cukai. | |||

| 3) | Orang pribadi atau badan yang memanfaatkan Barang Kena Pajak tidak berwujud dan/atau Jasa Kena Pajak dari luar Daerah Pabean di dalam Daerah Pabean sebagaimana dimaksud dalam Pasal 4 ayat (1) huruf d dan huruf e Undang-Undang Pajak Pertambahan Nilai terutang pajak di tempat tinggal atau tempat kedudukan dan/atau tempat kegiatan usaha. | |||

| 6. | Kewajiban pembuatan Faktur Pajak bagi Pengusaha Kena Pajak yang melakukan: | |||

| a. | penyerahan Barang Kena Pajak sebagaimana dimaksud dalam Pasal 4 ayat (1) huruf a atau huruf f dan/atau Pasal 16D Undang-Undang Pajak Pertambahan Nilai; | |||

| b. | penyerahan Jasa Kena Pajak sebagaimana dimaksud dalam Pasal 4 ayat (1) huruf c Undang-Undang Pajak Pertambahan Nilai; | |||

| c. | ekspor Barang Kena Pajak Tidak Berwujud sebagaimana dimaksud dalam Pasal 4 ayat (1) huruf g Undang-Undang Pajak Pertambahan Nilai; dan/atau | |||

| d. | ekspor Jasa Kena Pajak sebagaimana dimaksud dalam Pasal 4 ayat (1) huruf h Undang-Undang Pajak Pertambahan Nilai, | |||

| dan ketentuan mengenai Faktur Pajak mengacu pada ketentuan sebagaimana diatur dalam Pasal 13 Undang-Undang Pajak Pertambahan Nilai dan peraturan pelaksanaannya. | ||||

| I. | Lain-Lain | |||

| 1. | Contoh penerapan ketentuan-ketentuan sebagaimana dimaksud dalam Undang- Undang Ketentuan Umum dan Tata Cara Perpajakan, Undang-Undang Pajak Penghasilan, dan Undang-Undang Pajak Pertambahan Nilai terkait dengan transaksi e-commerce adalah sebagaimana dimaksud dalam Lampiran Surat Edaran Direktur Jenderal Pajak yang merupakan bagian tidak terpisahkan dari Surat Edaran Direktur Jenderal Pajak ini. | |||

| 2. | Dengan diterbitkannya Surat Edaran Direktur Jenderal Pajak ini maka diminta agar seluruh unit terkait di lingkungan Direktorat Jenderal Pajak untuk melakukan sosialisasi, penggalian potensi penerimaan, dan pengawasan terkait dengan pelaksanaan Surat Edaran Direktur Jenderal Pajak ini. | |||

| Demikian disampaikan untuk diketahui dan dilaksanakan dengan sebaik-baiknya. | ||||

Tembusan:

1. Sekretaris Direktorat Jenderal Pajak

2. Para Direktur di lingkungan Direktorat Jenderal Pajak

3. Para Tenaga Pengkaji di lingkungan Direktorat Jenderal Pajak

4. Kepala Pusat Pengolahan Data dan Dokumentasi Perpajakan

5. Kepala Kantor Pengolahan Data dan Dokumen Perpajakan

6. Kepala Kantor Pengolahan Data Eksternal

7. Kepala Kantor Layanan Informasi dan Pengaduan Direktorat Jenderal

Comments :